6月底以来电铜持续去库存,以及对未来原料供应逐渐趋紧的预期,支撑着铜价难以出现深跌。但宏观面的悲观情绪,以及今年以来铜精矿及废铜供应收缩没有到达预期,加上精铜整体库存水平仍偏高,都对铜价上行形成压制。除非下周Escondida爆发罢工,否则短期铜价大幅上行动力不足。

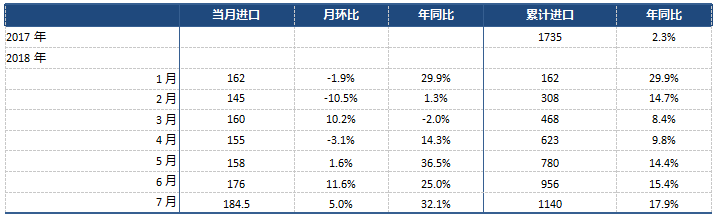

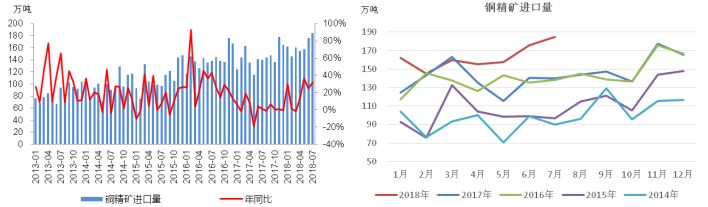

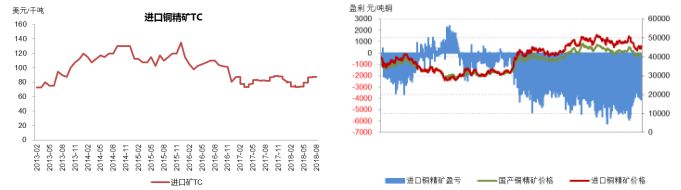

7月铜精矿进口同比大幅度的增加31.8%。7月我国进口铜精矿184.5万吨,同比增31.8%;1-7月累计进口1140万吨,同比增18.2%。3月底韦丹塔印度冶炼厂关停以来,铜精矿供应便渐趋宽松。本周进口铜精矿TC继续较上周持平在85-90美元/吨。

对自美进口废铜加征25%关税。8月8日公布了调整后的对美160亿美元输华商品加征25%关税的清单,列入废铜,8月23日执行。我国自美进口废铜占比20%以上,折铜金属30-40万吨/年,这部分量若完全消失,会极大推升精铜消费和国内铜价。但国内可通过转口贸易来解决,或美国废铜在国外转化为精铜或铜材再进入到国内。全球铜供需格局并没有因此改变,因此对价格的推升作用是短期的。

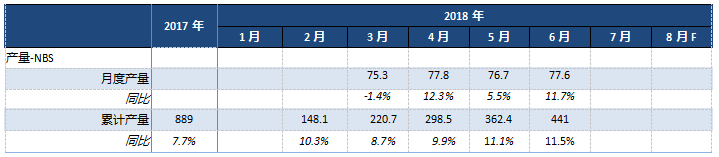

8月铜产量将环比增加3.5%。8月暂没有企业检修,预计产量会结束连续三个月的环比下降,环比回升3.5%(+2.5万吨)至74.5万吨,同比增加8.6%;1-8月产量预计为584万吨,同比增加9.6%。

7月铜进口保持强劲增长。7月未锻轧铜及铜材进口45.2万吨,同比增15.9%,环比增2.7%;1-7月进口305万吨,同比增16%。国内铜消费超预期强以及精铜对废铜的替代消费极大的促进了铜进口增长。由于消费淡季不明显,本周国内铜库存环比下降3.8万吨至70.8万吨,全球交易所铜库存也环比降3万吨至62.5万吨。但从历史数据看,目前库存量仍处于过去5年以来的较高水平。

8月铜消费延续季节性下滑。每年8月空调产业放高温假,部分生产计划前移,因此8月可能会看到空调产量出现较明显的环比下滑。预计8月铜管企业开工率也将环比下滑5.53个百分点至83.96%,同比下降1个百分点。其他铜材开工在8月也出现了环比下降,整个铜消费在8月延续季节性下滑。

7月铜精矿进口同比大幅度的增加31.8%。今年以来铜冶炼厂维持较高开工,原料需求旺盛。7月我国进口铜精矿184.5万吨,同比增31.8%;1-7月累计进口1140万吨,同比增18.2%。年初市场普遍预期的下半年原料趋紧、加工费持续下调并没有实现,3月底韦丹塔印度冶炼厂关停以来,铜精矿供应便渐趋宽松。本周进口铜精矿TC继续较上周持平在85-90美元/吨。

主要铜矿谈判进展不顺,罢工预期增强。智利的Caserones铜矿由日本最大的铜冶炼厂日矿以及三井共同持有,去年产量9万吨,今年计划产量11万吨。8日Caserones铜矿工会宣布,与资方的最后一轮谈判破裂,即将开始罢工。虽然对于全球2000万吨的铜矿产量来说,该矿的产量损失影响微乎其微,但问题是在目前这个全球几大铜矿谈判的敏感时期,特别是在全球最大铜矿Escondida的谈判也宣告失败、工会投票90%同意罢工、目前在等待政府调解的关键时期,任何铜矿开始罢工都会激起市场对更大范围罢工的强烈预期。

Grasberg明年铜产量将同比下降一半。全球第二大铜矿印尼Grasberg由于露天资源枯竭,正在慢慢地从露天开采转向地下开采,在转变的过程中,会导致产量出现较大幅度的下降。预计明年Grasberg铜产量将同比下降50%以上(30万吨左右)。其母公司计划Grasberg在2018-2022年的5年间将生产260万吨左右的铜精矿。Grasber量的下降,无疑会增强未来同时短缺的预期。考虑到过去几年铜矿投资不足导致的项目投放稀少、矿石品位下滑等,未来3-5年铜精矿以及精铜将是一个日渐去库存、短缺逐渐加剧的态势,铜价因此预期走出一轮慢牛格局。但从今年下半年来看,供需矛盾还不突出,铜价大幅上行的动力不足。

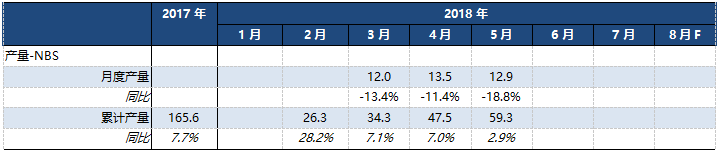

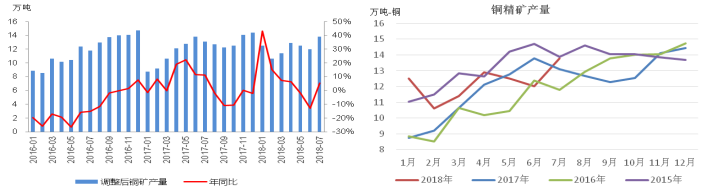

图1:1-7月铜精矿产量同比增长6.6% 图2:7月铜精矿产量环比增长5.2%

图5:TC与上周持平,为85-90美元 图6:进口矿亏4130元/吨铜,亏损较上周扩大78元

第17批废铜进口批文公布。8月6日公布了今年第17批限制类废铜进口批文,数量9899吨;今年前17批的数量合计为72.53万吨,同比减少75.87%。预计今年批文总量将同比下降60-70%。但随着六类废铜进口比例的提升,进口废铜的平均含铜量从去年的30-45%提至今年的50-60%,因此今年废铜金属量的实际收缩量可能远远小于年初时的市场预期,对铜价的支撑作用也十分有限。

对自美进口废铜加征25%关税。8月8日晚商务部公布了经调整的对美输华商品加征一定的关税清单二,涉及160亿美元,将于2018年8月23日执行,调整后的清单将废铜列入其中,对从美国进口的废铜加征25%的关税。我国铜材的三分之一都产自废铜,废铜对整个铜供应有着重要影响。而美国是我国废铜的重要进口来源国,2017年我国从美国进口废铜53.47万吨,占到废铜进口总量的15%,今年上半年的占比进一步提升到了20%以上。今年上半年从美国进口废铜中平均含铜量在60%左右,也就是说,如果提高关税造成从美国进口废铜完全停滞,那么下半年国内将减少废铜供应15-20万吨金属量,这部分减量如果完全靠精铜去弥补的话,会极大的推升精铜消费。目前国内铜库存65万吨左右,如果去化15-20万吨,推铜价的推升作用是不小的。

但这是极端情况的设想,至于后续对市场的影响究竟有多大,还要看事态的发展,比如国内企业是不是可以通过进口贸易来解决这一个问题。另一方面,因为贸易战而没办法进入到国内的美国废铜,并没有因此而减少,这部分废铜可以在国外其他冶炼厂或者铜材厂被消化掉,在国外转化为精铜或者铜材,再进入到国内。因此从全世界看,整个供需格局并没有因此改变。因此对价格的推升作用可能是短期的,不能持久。

图7:1-6月废铜进口实物量同比降37.9% 图8:精废价差620元/吨,较上周扩大30元

7月铜产量环比下降1.1%。第一,国内粗铜供应趋紧并没有缓解的迹象,这从粗铜加工费仍在持续下滑能够获得印证;第二,大部分企业表示目前资金紧张状况虽然比6月底有所缓解,但并不能说已经宽松,还是比较紧张;第三,7月需求较6月平稳,并无显著的提升;第四,国内废铜市场也基本是供需两淡的格局,并没有显著改善。因此,我们自己的调研结果为7月产量同比下降1.1%至72万吨,因7月4家冶炼企业检修依然影响到总产量;1-7月产量合计为510万吨,同比增9.7%。

8月铜产量预期将恢复环比增加。8月基本上没有企业检修,计划都在9月之后,因此预计8月产量会出现环比增加。根据中投元邦研究部的调研数据,预计8月国内精铜产量会结束从5月份开始的连续三个月的环比下降态势,8月产量预计环比回升3.5%(+2.5万吨)至74.5万吨,同比增加8.6%;1-8月产量预计为584万吨同比增加9.6%。

图9:7月冶炼开工率80.0%,环降0.9点,同比提高1.2点 图10:检修影响7月精铜产量环比降1.1%